Deloitte-Report: 4 von 5 Zulieferern müssen sich auf Markteinbrüche von bis zu einem Drittel einstellen

Stürmische Aussichten: Automobil-Zulieferer geraten massiv unter Veränderungsdruck. E-Mobilität und autonomes Fahren bedeuten für Autobauer und Zulieferer zwar neue Chancen, aber auch eine erhebliche Umstellung. So werden Bereiche wie Batterien, Sensoren und elektrische Antriebsmodule um bis zu 1.000 Prozent wachsen, Getriebe und Auspuffsysteme hingegen um 30 bis 35 Prozent nachlassen. Das zeigt der aktuelle Deloitte-Report „The Future of the Automotive Value Chain: Supplier Industry Outlook 2025“. Wie genau sich die Veränderungen auswirken können, demonstriert der Report anhand von vier unterschiedlichen Szenarien zur potenziellen Rolle des Automobils im Jahr 2025 und einer detaillierten Modellierung von Marktvolumina in den Regionen Deutschland, China und NAFTA.

„Komponenten für konventionelle Antriebssysteme, aber auch generell Produkte der stahl- oder gummiverarbeitenden Industrie werden bis zum Jahr 2025 im Gesamtvolumen stark nachlassen. In Euro und Cent bedeutet das: Während beispielsweise der Markt für Batterien und Brennstoffzellen von heute 5,5 Milliarden Euro – im besten Fall – auf über 81 Milliarden im Jahr 2025 wächst, schrumpft derjenige für Getriebe von jetzt 61 Milliarden auf – im schlechtesten Fall – nur noch 39 Milliarden in sieben Jahren*“, erklärt Dr. Nikolaus Helbig, Partner Strategy & Operations bei Deloitte.

Autobauer 2025: Technologieführer oder Commodity-Hersteller?

Die vier möglichen Funktionen der Automotive-Industrie im Jahr 2025 sind die eines umfassenden Daten- und Mobilitätsmanagers mit einer dominanten Stellung und einem starken E-Mobilitätssegment oder aber diejenige eines Anbieters in einem technologisch eher stagnierenden Markt, in dem die OEMs aus einer defensiven Haltung heraus neue technologieaffine Wettbewerber abwehren konnten. In der dritten Variante werden Automobile zum reinen Gebrauchsgegenstand ohne besonderen technischen Anspruch – Privatwagen sind hier eher die Ausnahme, Hightech spielt eine untergeordnete Rolle. Bei Möglichkeit vier schließlich haben IT-Hersteller große Teile des Markts übernommen. Die OEMs stellen lediglich die Basis zur Verfügung, können sich dabei aber über besonders hochwertige „Plattformen“ differenzieren.

Unterschiedliche Perspektiven für Zulieferer

Den Zulieferern kommt je nach Szenario eine unterschiedliche Position zu: Sie können von einer Aufwertung als Partner der OEMs profitieren oder ihre bisherige Rolle beibehalten. Im Kontext des dritten Szenarios würden sie die „anonyme“ Massenmobilität durch ein entsprechendes Serviceportfolio unterstützen, zum Beispiel in Gestalt von Pricing-Modellen, die sich am konkreten Gebrauch orientieren. Kommt es zu einem großangelegten Eintritt von Tech-Anbietern in den Automotive-Markt, würden die Zulieferer unterschiedliche Allianzen mit ihnen bilden und teilweise die heutige Funktion der OEMs übernehmen.

Konventionelle Komponenten verlieren

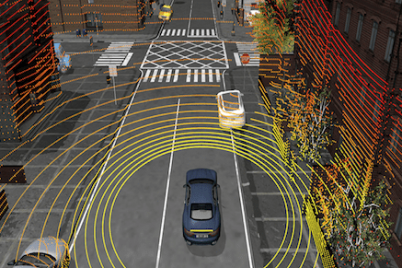

Im Zuge der technischen Entwicklung wird für den Großteil – laut Deloitte Modellrechnung annähernd 80% – der Komponentengruppen, einfach gesprochen, von Autobauern deutlich weniger Geld ausgegeben werden (können) als heute. Das gilt etwa für solche, die im direkten Zusammenhang mit Verbrennungsmotoren oder konventionellen Getrieben stehen. Dagegen gewinnen Elemente wie Sensoren an Bedeutung. Je nach Szenario können aber auch Innenausstattungskomponenten von einer starken Nachfrage profitieren – zum Beispiel, wenn autonome Mobilität zum Massenphänomen wird. Dabei gilt: Je weniger dynamisch die technische Entwicklung, desto größer der Kostendruck auf die Zulieferer.

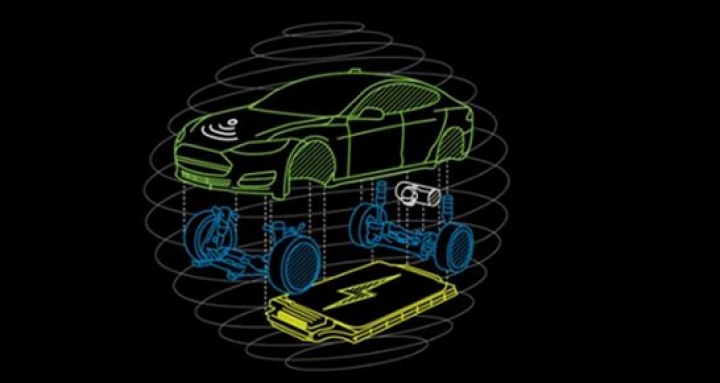

Batterien bieten große Wachstumspotenziale

Insbesondere Batterien kommt im Kontext der E-Mobilität besonders viel Aufmerksamkeit zu. Sie gehören zu den kostenintensivsten und damit „wertvollsten“ Komponenten. Je rascher sich der Vormarsch batteriebetriebener Elektroautos entwickelt, desto schneller können die entsprechenden Zulieferer von einer besonders starken Nachfrage nach neuartigen, leistungsfähigen Kraftspeichern profitieren.

„Gerade in den klassischen Komponenten haben deutsche Zulieferer, auch solche der zweiten und dritten Reihe im Mittelstand signifikant Geschäft, während Batterietechnologie immer noch zu großen Teilen aus dem asiatischen Raum geliefert wird. Schon heute ist es so, dass Zulieferer im Verbrennersegment nur noch schwer Finanzierungen für Innovationen erhalten. Gleichzeitig bricht der Absatzmarkt in der Zukunft weg. Um in einer solchen Situation über Zeit erfolgreich zu bestehen und auch nachhaltig Arbeitsplätze hierzulande zu erhalten benötigen die Zulieferer neue, vielschichtige Strategien. Unsere Modellierung zeigt, dass eine Strategie, die zunächst auf eine Marktkonsolidierung auf Basis des aktuellen Portfolios zielt, um darauf aufbauend die Transformation mit größerer finanzieller Gestaltungskraft umzusetzen, durchaus denkbar ist, wenn sie auf Kapitalseite abgesichert ist“, ergänzt Helbig.

Quelle: Doilette