In Zusammenarbeit mit namhaften Partnern der Automobilzulieferindustrie, der Versicherungswirtschaft und großen Branchendienstleistern präsentiert die Kölner BBE Automotive GmbH eine bislang noch einmalige Studie zum Wirtschaftsfaktor >>CLASSIC CARS in Deutschland<<

Die Studie basiert auf einer bundesweit angelegten Befragung von mehr als 1.700 Young- und Oldtimerfahrern bzw. deren Besitzern. Kernergebnisse aus der >>Oldtimerstudie 2013<< des Allensbacher Instituts für Demoskopie sowie aufbereitete Erkenntnisse aus BBE-Datenbanken flankieren die vorliegende Studie.

Regional höchst unterschiedlich: Young- und Oldtimerbestand

Erhöhte Youngtimer Bestände machen die BBE-Analysten in den kaufkraftschwachen Gebieten Deutschlands aus. So zum Beispiel in Berlin. Dort sind derzeit 175.000 Youngtimer registriert. Macht einen Zulassungsanteil von 15, 1 Prozent gegenüber 13 Prozent im Bundesschnitt. Allein im Stadtteil Neukölln liegt der Anteil mit 26,4 Prozent satte 13,4 Prozentpunkte über Bundesdurchschnitt.

Verdichtete Oldtimer Präsenz finden die Analysten hingegen in den einkommensstarken Ballungsgebieten der Republik. Als Oldtimerhochburg gilt ihnen Hamburg-Harvestehude. Mit einem Anteil von 5,1 Prozent historischer Automobile am Gesamtbestand liegt hier die Population um 4,1 Prozentpunkte über Bundesdurchschnitt.

Die jeweils aktuellen CLASSIC CAR Bestände sind nach Angaben von BBE auf regionaler Ebene sehr gezielt zu verifizieren. Interessierte sind somit schnell und präzise in der Lage, ein individuelles Gesamt-, Marken- und Modellpotenzial analysieren zu lassen.

Relevante Erkenntnis: Drei trennscharfe Marktsegmente

Den heimischen Markt der CLASSIC CARS, Fahrzeuge im Alter ab 15 Jahre und älter, machen drei trennscharfe Segmente aus:

● Daily Use Youngtimer (3.98 Millionen Fahrzeuge)

● Freizeiteinsatz Youngtimer (1.94 Millionen Fahrzeuge)

● Oldtimer mit aktuellem Erhaltungsaufwand (619.000 Fahrzeuge)

Deren Halter unterscheiden sich grundsätzlich über die jährliche Fahrleistung, die Einkommensverhältnisse sowie die fahrzeugspezifischen jährlichen Ausgabenvolumina.

Oldtimereigner investieren in die Bereiche Reparatur und Restauration per anno rund 3.764 Euro. Darüber hinaus bieten sie weitere 1.312 Euro für periphere Fahrzeugausgaben auf.

Das Ausgabe- und Konsumverhalten im Daily Use Segment unterscheidet sich deutlich: Die Besitzer stecken jährlich rund 613 Euro in den Werterhalt ihrer Autos und investieren weitere 552 Euro in periphere Themenbereiche.

Die BBE-Studie kommt zu dem Ergebnis, das Segment der Daily Use Youngtimer macht zwar 61Prozent des Fahrzeugbestands, hinsichtlich Gesamtausgabenvolumen jedoch nur 37 Prozent aus.

63 Prozent des Ausgabenvolumens tätigen die Besitzer der Oldtimer und Freizeit Youngtimer: Sie betrachten ihr Auto vornehmlich mit leidenschaftlicher Emotionalität und deklarieren die Ausgaben als lohnenswerte Investition in ihr Lieblingshobby.

Young- und Oldtimer: In Summe ein 14,1 Milliarden Markt

Die Prozentwerte basieren auf Angaben aller Befragten zu Wartungs-, Reparatur- oder reinen Restaurationskosten. Jedoch auch zu Ausgaben für Kfz.-Versicherungen, für Reifen/Felgen/Räder und last, but not least, zu Ausgaben für komplementäre Produktbereiche. Etwa Kleidung, Automobilia oder die monatlichen Unterstellkosten.

Erstmalig erhellt die Studie die Aufteilung dieses Potenzials für das breit gestreute CLASSIC CAR Umfeld. Ergänzende Erkenntnisse steuern detaillierte Analysen des KBA (Kraftfahrtbundesamts in Flensburg) bei.

Den heimischen Oldtimer- Bestand dominieren die Marken Volkswagen und Mercedes Benz mit 89.000 bzw. 80.000 Fahrzeugen. Die Top Fünf führt eindeutig der VW-Käfer an. Gefolgt vom Mercedes W123, dem Opel Kadett sowie dem /8-Mercedes und dem SL107 aus gleichem Haus.

Citroën taucht als erste europäische Importmarke mit 7.634 Autos auf Platz zehn in der BBE-Rangfolge auf. Allein der 2 CV (Ente) ist in Flensburg noch 1.274-mal registriert.

Die Studie zeigt auch: Im derzeitigen Oldtimerspektrum spielen Importmarken hierzulande noch eine weitgehend untergeordnete Rolle. Die Verfasser der Studie sind sich sicher: Wer die Auto Importeure in seinen Zukunftsplanungen mittelfristig unterschätzt, verkennt den Markt. Nissan (vormals Markenname Datsun) beispielsweise ist auf dem heimischen Markt bereits über 40 Jahre präsent. Das KBA notiert für Nissan einen aktuellen Youngtimer Bestand von über 100.000 Einheiten.

BBE prognostiziert in seiner Studie für die folgenden Jahre einen Classic Car Zuwachs um neun bis zehn Prozent. Laut Heinemann wird der Bestand „bereits ab 2020 von aktuell 6,2 Millionen auf über 8 Millionen wachsen.“

CLASSIC CARS: Ein prosperierender Markt für geschulte Akteure

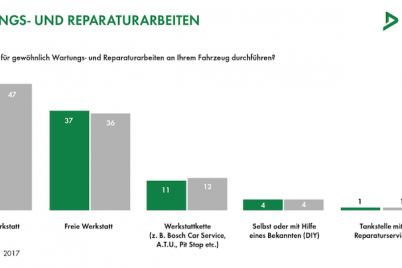

Diese Zahl verheißt Wachstumspotenzial. Derzeit werden Wartungs- und Reparaturarbeiten an Oldtimern zu 64 Prozent und an Freizeit-Youngtimern zu 32 Prozent noch in Eigenregie oder mithilfe eines Bekannten erledigt.

Doch laut BBE Geschäftsführer Heinemann „sieht schon die nahe Zukunft völlig anders aus. Wo heute noch weitgehend unprofilierte Einzelkämpfer den Markt dominieren, werden markengebundene und freie Werkstätten sowie Spezialisten die Szene bestimmen.“ Dieses Szenario bietet überproportional wachsende Marktpotenziale für fachlich geschulte und profilierte Akteure. Neue, solidere Strukturen müssen und werden zwangsläufig entstehen. „Ein so lukratives Marktvolumen muss auf Dauer professionell bedient sein“, zieht Heinemann sein persönliches Fazit zur brandaktuellen Studie.

Weitere Informationen:

BBE Automotive GmbH

Gerd Heinemann

Telefon: 0221/ 93655-252

Zollstockgürtel 61

D-50969 Köln

Quelle: www.bbe-automotive.de

Aftermarket Update

News und Pressemeldungen aus dem Automotive Aftermarket, Teilemarkt, Teilehandel, KFZ Werkstatt und mehr.